Gamma – Người anh em khó kiểm soát của Delta

Posted in Chiến Lược, Chứng Khoán, Option, Tư Duy By Vương Huy Đạt On May 14, 2025Trong thế giới quyền chọn, Gamma thường bị “lãng quên” hơn so với Delta, nhưng lại đóng vai trò cực kỳ quan trọng trong việc quản lý danh mục và đặc biệt là trong các chiến lược hedging linh hoạt. Nếu Delta cho ta biết quyền chọn sẽ thay đổi bao nhiêu khi giá cơ sở thay đổi, thì Gamma chính là tốc độ thay đổi của Delta – và điều đó có nghĩa là nó đo lường mức độ “bất ổn” của chính xác suất ITM theo thời gian và giá.

Gamma là gì?

Gamma (Γ) đo tốc độ thay đổi của Delta khi giá của tài sản cơ sở thay đổi.

Nếu Delta là đạo hàm bậc nhất của giá quyền chọn theo giá tài sản cơ sở, thì Gamma chính là đạo hàm bậc hai.

Ví dụ:

Giả sử một quyền chọn call có Delta = 0.50 và Gamma = 0.05.

Nếu giá cổ phiếu tăng thêm $1, thì Delta mới sẽ là:

0.50 + 0.05 = 0.55

Rủi ro Gamma khi đến gần ngày đáo hạn

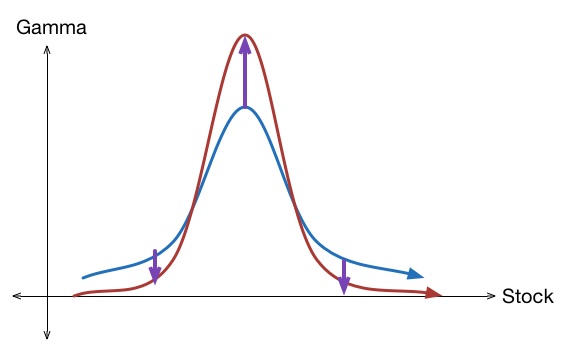

Một trong những đặc điểm quan trọng (và nguy hiểm) của Gamma là nó tăng vọt khi quyền chọn ở trạng thái ATM và gần đến ngày đáo hạn. Đây là điều mà nhiều nhà đầu tư không chú ý, đặc biệt nếu họ đang thực hiện hedging hoặc nắm giữ danh mục nhiều quyền chọn.

Hiện tượng này còn gọi là Gamma Risk, và có thể hiểu đơn giản như sau:

- Khi gần đáo hạn, Delta của quyền chọn ATM thay đổi rất nhanh chỉ với một dao động nhỏ của giá tài sản.

- Điều này buộc người làm delta-neutral hedging phải liên tục tái cân bằng (re-hedge), gây tốn phí giao dịch và làm mất ổn định danh mục.

Ứng dụng của Gamma trong thực tế

Gamma Scalping

Gamma Scalping là chiến lược phổ biến cho các danh mục long Gamma (tức là bạn mua quyền chọn).

Ý tưởng:

- Giữ một danh mục delta-neutral với Gamma dương.

- Khi giá biến động, Delta thay đổi → bạn giao dịch tài sản cơ sở để giữ Delta = 0.

- Nếu giá dao động nhiều quanh một mức giá → bạn “ăn chênh lệch” trong quá trình rebalancing.

Chiến lược này kiếm tiền từ biến động ngắn hạn, không phải từ xu hướng dài hạn.

Quản lý danh mục có nhiều quyền chọn ITM/ATM

Khi bạn có một danh mục quyền chọn với nhiều lệnh ATM hoặc ITM gần ngày đáo hạn, bạn cần đặc biệt quan tâm đến Gamma:

- ATM gần đáo hạn: Gamma rất cao → cần rebalancing liên tục.

- ITM: Gamma giảm nhưng Delta gần 1 → danh mục bị ảnh hưởng mạnh khi giá đảo chiều.

Gamma chính là thước đo độ nhạy của danh mục với biến động giá.

So sánh Gamma: ATM vs OTM

| Loại quyền chọn | Gamma cao/thấp? | Khi nào? |

| ATM | Cao nhất | Gần ngày đáo hạn |

| OTM | Thấp | Luôn thấp |

| ITM | Trung bình | Giảm dần khi vào sâu ITM |

Nói cách khác, ATM + gần đáo hạn = vùng nguy hiểm Gamma cao nhất, đặc biệt với người short quyền chọn.

Kết luận

Gamma không đơn giản như Delta, nhưng nếu bạn thật sự muốn hiểu quyền chọn và kiểm soát rủi ro danh mục, bạn không thể bỏ qua Gamma.

Dù bạn là người giao dịch chuyên nghiệp hay chỉ đơn giản là dùng quyền chọn để bảo hiểm rủi ro, việc nắm Gamma sẽ giúp bạn biết:

- Khi nào cần hedging nhiều hơn.

- Khi nào nên né quyền chọn ATM gần đáo hạn.

- Và khi nào có thể tận dụng chiến lược Gamma Scalping để kiếm lời từ biến động.

Ở bài tiếp theo, chúng ta sẽ cùng tìm hiểu về Theta – kẻ ăn mòn quyền chọn theo thời gian.

Về tác giả

Xin chào! Tôi là Vương Huy Đạt, là một nhà đầu tư chứng khoán và chứng khoán phái sinh chuyên giao dịch hợp động quyền chọn Option. Đồng thời cũng là tác giả của quyển sách Cách kiếm tiền thông minh và bền vững từ chỉ số chứng khoán Mỹ SPX - SPY. Đọc thêm về tôi tại đây. Kết bạn trên Facebook với tôi tại đây.